— 成功案例 —

全国免费客服电话 400-185-5889

全国免费客服电话 400-185-5889 邮箱:hobbm@www.mdzlsb.com

手机:15533551556 15533551667 15533551889 15533551998

电话:400-185-5889

地址:河北省唐山市玉田县北环工业园

时隔十年,中国酒业再度迎来周期拐点。白酒行业今年调整信号不断:价格倒挂、库存高企、业绩分化、股价腰斩、展会降温频繁上演,但行业龙头和强势区域品牌依旧逆势高增长,展现出强大韧性。啤酒行业今年继续推进高端化进程,但高端化带动啤酒行业向好的趋势能否持续?国产葡萄酒的缩量周期还在继续,但临近年末进口葡萄酒终于等来中澳就葡萄酒关税达成解决共识的好消息。

12月9日2023年度酒鬼酒馥郁大会上,外界的“恶评”直接出现在了酒鬼酒总经理郑轶背后的大屏幕上。

要回避外界批评很难。A股所有白酒上市公司,今年业绩下滑最扎眼的非酒鬼酒(000779.SZ)莫属——前三季度营业收入少了近四成、净利润跌去五成,尤其是第三季度营收同比大幅下滑超过77%,三大产品系列全部。

过去这轮上行周期,酒鬼酒以高端化、全国化为发展动能,六七年间营收从几个亿一路涨到突破40亿,带动股价狂涨。光是2020年,酒鬼酒股价就上涨超330%,次年股价一度超过270元,高峰期市值超过700亿元。管理层一度喊出了争取迈向100亿年营收的口号。

然而随着动销放缓、价格倒挂,酒鬼酒近两年业绩和股价持续下滑。截至12月13日,酒鬼酒今年股价已经跌了一半,跌幅领跑整个白酒板块。

急涨急跌,映射出酒鬼酒长期以来累积的矛盾:很早就启动了全国化,但至今仍被视为一家区域型白酒;身为湖南头号酒企,在省内并不具备支配地位;很早就提出了大单品战略,但近年依旧不时推新,产品线复杂。

伴随着新目标和新领导在本届大会上亮相,投资者们想知道:这一次新提出的经营策略,能否坚定执行下去?

酒鬼酒公司副董事长、总经理郑轶对酒鬼酒的“失速”进行了分析:酒鬼酒过去几年的高增长,是“依托酒鬼品牌自身的全国化经营,在结构繁荣高端化机遇下得到全国化快速布局的成果”,但这种动能从2022年下半年开始失效了。

反映到业绩上,去年上半年酒鬼酒还保持了48%的高增速,下半年业绩就出现了。到了今年,酒鬼酒每个季度的收入、利润都是的,内参、酒鬼、湘泉三大系列全部。按照前三季度的跌幅,酒鬼酒今年全年营收预计不足30亿元,过去两年的增长抹去了一大半。

不过给经销商的打气必不可少。在前述馥郁大会上,股东方中粮集出多位领导,强调对酒鬼酒的支持不会变。

“我们绝对不会因为时光变迁、业绩起伏而改变对酒鬼酒的支持。”分管中粮酒业的中粮集团有限公司党组成员、副总经理朱泽表态。

刚刚接替王浩上任的中粮酒业投资有限公司、董事长高峰在馥郁大会上首次公开亮相,表示中粮酒业将全力支持酒鬼酒经营团队。

话虽如此,酒鬼酒的经营策略还是出现了变化。朱泽在会上提出了酒鬼酒新的发展目标——全力把酒鬼酒打造成为一家具有差异化竞争优势的“精品酒企”。

用他的话说,“酒鬼酒正在做的,是一场刀尖向内的改革,意味着要在原有的经营路径上有所坚持、有所舍弃。”

2020年连续第四年实现20%以上高增长后,酒鬼酒提出未来销售目标是“突破30亿,跨越50亿,争取迈向100亿”。

到了2022年6月的年度股东大会,时任中粮酒业、董事长兼酒鬼酒董事长王浩仍在强调,有信心实现百亿营收愿景。

但如今,酒鬼酒的目标不再高调。“2024年我们的目标是实现酒鬼的恢复性增长。”郑轶在大会上表示。

收缩首先体现在市场布局上。上半年开始,酒鬼酒就表示不再强调全国布局,而是要做大湖南基地市场。到了今年6月的2022年度股东大会上,酒鬼酒进一步阐述,未来将选择有合作基础、品牌基础的区域市场,包括湖南、河南、山东、河北等地,着重强化对终端的把控和消费者培育。

在馥郁大会上,酒鬼酒副总经理王哲表示接下来重心将放在湖南市场,“把湖南真正打造成粮仓”,对此酒鬼酒还专门成立湖南事业部,针对省外市场则是启动了30个样板市场。

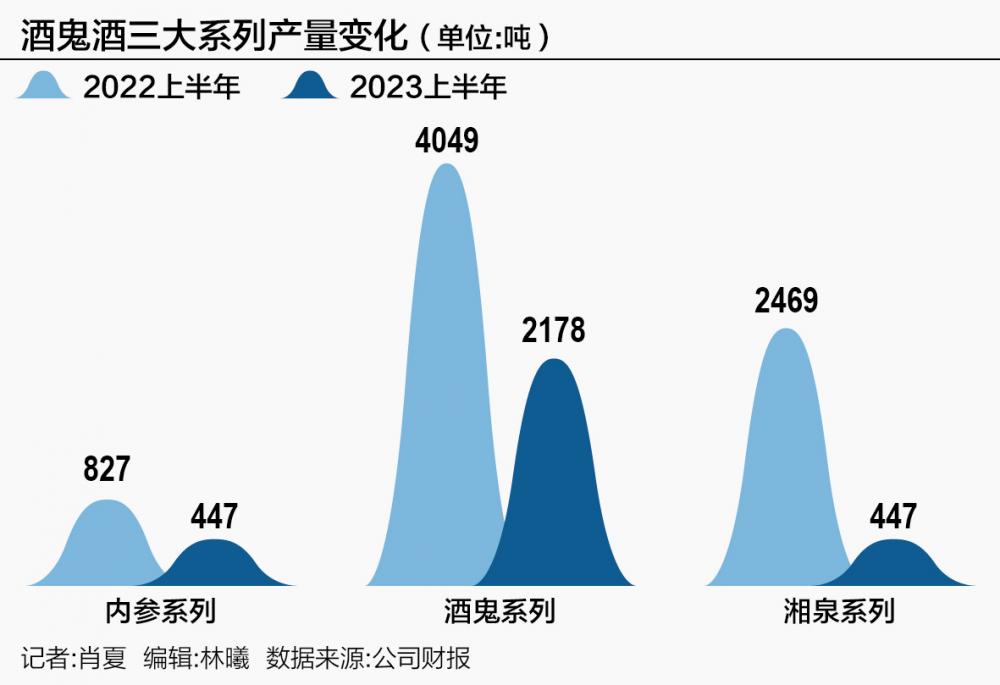

其次总量也在收缩。面临渠道库存去化不力,今年酒鬼酒不仅销量下滑,产量也大幅减少。今年上半年,内参、酒鬼、湘泉三大系列总量7345吨,比去年同期少了4273吨,其中内参系列和酒鬼系列都少了将近一半,湘泉更是少了80%以上。

按照内参储存8年、酒鬼储存5年来推算,今年的产量要在至少五年后才会进入市场。从长期来看,这将有利于改善供需。

作为酒鬼酒在高端价格带的核心单品,今年内参酒价格明显倒挂,500毫升52度内参酒的批发价上半年一度降至750元,目前年末批发价回到850元,但在京东、拼多多等平台,仍能发现不足900元的市场价。

有券商上半年调研称,省外有经销商库存达4个月。也有行业人士直言,酒鬼酒过去三年的业绩飙涨,有一部分就是通过压库存实现的。

在前述馥郁大会上,酒鬼酒明确将继续推进大单品战略,其中内参系列明年总量控制在800吨,并将暂停开发文创酒、定制酒。

调整则主要体现在费用控制上。今年酒鬼酒提出了费用改革,加大对消费端的费用投入,减少对经销商的费用支持,目的是提高动销。

反映到财报上,前三季度酒鬼酒的销售费用接近6.4亿元,比去年同期少了两个多亿,管理费用也比去年同期有所下滑。

代价是经销商的热情也有所降低。今年三季度末酒鬼酒合同负债余额为2.5亿元,低于2020年到2022年同期。

上半年结束时,酒鬼酒全国的经销商超过1700家。酒鬼酒在馥郁大会上也已经表示,明年将以强化渠道力为重要目标,不再追求快速招商,注重提高单商质量。

郑轶在会上表态,酒鬼酒绝不大规模开发产品换取销量,绝不以降低酒鬼、内参品牌定位换取销量,绝不以降低品质增加规模换取销量,绝不以牺牲价格换取销量。

一方面,经营策略要得到执行需要时间,但酒鬼酒的管理层更迭并不少见。中粮集团入主以来,酒鬼酒已换了两位董事长、三位总经理。年末刚刚履新的高峰,试用期为一年。

另一方面,当前的业绩考验投资者的耐心,也会考验酒鬼酒的战略定力。今年白酒板块整体遭遇估值下调,但酒鬼酒目前的动态市盈率接近35倍,仍然是超过大部分白酒股。来自投资者的压力持续累积,会考验管理层能否真的坚持“用短期业绩承压换长期增长”。

2015年中粮集团入主后,酒鬼酒开始启动大单品战略。2016年,酒鬼酒确定了内参、酒鬼、湘泉三大品牌线和八大产品,此后不断削减SKU,从2015年时的400多个减少到2018年的75个。

但在过去几年的高增长周期里,酒鬼酒还在持续推新品,不仅主产品线不断扩充,还开发了多款文创、定制产品。

2019年到2022年,酒鬼系列推出了14款产品,内参系列推出了9款产品。这些产品虽然帮助业绩实现了爆发式增长,但造成了更高的认知门槛。光是酒鬼系列,市面上不同版本就接近20个。

“酒鬼酒当前的一大问题是产品线较为复杂,过多的产品不仅内耗严重,难于管理,还严重稀释了酒鬼酒的品牌价值。”知趣咨询总经理蔡学飞对21世纪经济报道记者表示。

即便是只看主产品线,面对分为红坛、紫坛、黄坛和分为18、20、25的酒鬼系列,面对同时有52度、54度、58度产品的内参系列,普通消费者很难区分清楚。

为了便于管控,酒鬼酒对不同产品进行了区隔,比如金内参只在合作方华致酒行的渠道,酒鬼系列更是根据不同市场进行了区隔,有的聚焦湖南省内,有的只在省外销售,有些则可全国铺开。

目前来看,这也是酒鬼酒的思路,不过推进才刚刚开始。今年内参酒又推出了一个新版本——52度内参(甲辰版),目的是将这款新品打造成内参系列的核心大单品,实现对过往产品的更新换代,并完成向52度产品集中。如能实现,内参系列的品牌价值将得到巩固。

蔡学飞提出,酒鬼酒应该学习舍得的做法,将内参酒作为高端品牌剥离出来,从运营、设计到推广都真正独立发展,从而推高整个品牌的形象和价值,并拉动酒鬼、湘泉系列在次高端、中端市场的销售。

内参酒目前距离真正的品牌独立运营还有距离。2018年内参销售公司成立,有30多位经销商持股,酒鬼酒的内参产品先销售给内参销售公司,然后再销售给一级经销商。但这一操作仅限于销售环节绑定上市公司和经销商的利益。

不过,摆在酒鬼酒面前的首要目标是实现明年的恢复性增长。更多压力来到了对营收贡献最大的酒鬼系列身上。

酒鬼酒提出明年酒鬼系列要继续聚焦红坛,省内坚持渠道深耕下沉,省外采用联盟模式精选合作伙伴。为此去年已经先行一步成立了红坛事业部。有研报称,红坛明年目标是占酒鬼系列销售的30%以上。

早在2015年,酒鬼酒就提出将湖南省内作为核心根据地市场,在那之前其来自华中以外地区的收入占比超过一半,到2019年降低至42%(此后未披露)。

多年后,虽然是湖南头号白酒企业,酒鬼酒在省内并不具备市场支配地位。2022年,湖南白酒市场规模约280亿元,酒鬼酒的份额只有7.5%。反观其他区域型酒企,山西汾酒在山西省内份额超过40%,洋河股份、古井贡酒在江苏、安徽省内份额超过30%。

当前周期龙头白酒份额还在持续扩大,酒鬼酒要在本就相对分散的湖南突围并非易事。为实现这一目标,除了酒鬼、内参系列继续下沉外,酒鬼酒还寄希望于湘泉、内品承担部分销量任务,为核心单品争取时间,其成效有待观察。

相关推荐